La teoría económica y la historia argentina permiten refutar fácilmente el argumento de que antes de dolarizar hay que hacer una reforma laboral

Buenos Aires, 29 de enero (PR/24) .- Algunos periodistas supuestamente versados en temas económicos repiten insistentemente que antes de dolarizar habría que hacer otras reformas, especialmente flexibilizar el mercado de trabajo. Caso contrario, sostienen, la economía no podría absorber shocks externos sin provocar una fuerte recesión. En apoyo de este argumento, se cita a veces el caso de la Argentina en 1999, cuando luego de que Brasil devaluara fuertemente la moneda, se produjo una fuerte apreciación del peso que, supuestamente, empujó a la economía una recesión, y, también supuestamente, provocó el colapso del régimen de Convertibilidad (sobre el impacto de la devaluación del real en enero-febrero de 1999 ver este post).

Esta línea de argumentación no sólo se basa en supuestos teóricos erróneos, sino que además es refutada por la evidencia, especialmente en el caso argentino. Ya hemos escrito sobre el efecto de los shocks bajo dolarización aquí y aquí, pero dada la insistencia con la que se repite el argumento en los medios es necesario agregar algunas consideraciones teóricas y datos poco conocidos.

Antes de avanzar, aclaro que es obvio que sería más conveniente dolarizar la economía con un mercado laboral flexible y desregulado. Eso no se discute. Las dos cuestiones a dilucidar son las siguientes: 1) si dolarizando perderíamos una herramienta valiosa que las autoridades han empleado en el pasado para amortiguar shocks externos, y 2) si en las circunstancias actuales una reforma laboral de fondo es viable políticamente si no se elimina antes la inflación.

Empecemos con algunas consideraciones teóricas sobre el primer punto. Como explicó muy bien Rudi Dornbusch en su último paper –Fewer Monies, Better Monies publicado en 2001– desde el punto de vista teórico el argumento de la flexibilidad cambiaria en contra de la dolarización es muy endeble. En primer lugar, la mayoría de los shocks son temporarios y no permanentes. Esto quiere decir que desde una perspectiva de optimización inter-temporal, en vez de forzar un ajuste de precios relativos es más conveniente financiar el impacto sobre la cuenta corriente a través de los mercado de capitales.

Además, tal como lo explica Dornbusch en ese mismo artículo, un régimen cambiario con “opción de devaluación” impone un costo de capital más elevado a la economía ya que agrega una prima de devaluación a la tasa de interés nominal doméstica. Dado este mayor costo de capital, para que la economía sea competitiva, los salarios reales de equilibrio deben ser más bajos que bajo una dolarización o un régimen de tipo de cambio fijo.

En el caso de que el shock sea permanente y fuera necesario un ajuste permanente de los precios relativos, el tipo de cambio puede ser una herramienta para facilitar ese ajuste, especialmente si hay rigideces en el mercado laboral. Sin embargo, es ilógico pensar que, dadas esas rigideces, una devaluación de la moneda puede resolver el problema de manera permanente. Como decía Robert Mundell, otro gigante de la macroeconomía, el argumento a favor de un régimen de cambio flexible se asienta sobre el supuesto de una “ilusión monetaria” que no existe. La experiencia de nuestro país demuestra que las devaluaciones del peso tienen muy corta vida debido a un efecto pass-through relativamente elevado en comparación con el resto de los países de América Latina.1

Al final, tal como lo predice la teoría y lo confirma la evidencia argentina, los principales perjudicados bajo un régimen de tipo de cambio flexible con devaluaciones sorpresivas y recurrentes son los trabajadores. La devaluación del peso termina siendo una devaluación del poder adquisitivo de los salarios. Es decir, una transferencia de ingresos no legislada de los trabajadores a los empresarios. No es casual que el gran adalid de la estabilidad monetaria a fines del siglo XIX fuera Juan B. Justo, el líder socialista.

En la Argentina, el tipo de cambio nominal (TCN) es la variable de política que más incide sobre los precios internos en el corto y mediano plazo; más que la tasa de interés o que la tasa de expansión de la base monetaria. Consecuentemente, la devaluación alimenta la inflación y termina siendo desestabilizadora. Creer que devaluando se resuelve el problema de competitividad es absurdo. De ser así, la Argentina sería el país más competitivo del mundo.

Por otro lado, el argumento de la flexibilidad cambiaria como amortiguadora de shocks presupone que un régimen de tipo de cambio flexible con plena movilidad de capitales es una opción asequible para la Argentina. Pero nuestra historia y la de muchos países en desarrollo demuestra que en la práctica no lo es. La realidad incontrastable es que desde enero 2002 nunca tuvimos un régimen de tipo de cambio flotante con plena movilidad de capitales. Si hubo flotación cambiaria, como entre 2016 y 2017, fue una flotación “sucia” con intervención activa del banco central. A la larga esta intervención casi siempre resulta desestabilizadora, ya que, excepto entre septiembre de 1992 y marzo de 2001, desde 1943 el banco central nunca ha sido verdaderamente independiente.

Sólo alguien que vive en el último piso de la torre de marfil puede argumentar que la opción contra la que hay que comparar una dolarización es un régimen de tipo de cambio flexible con un banco central competente e independiente que aplica reglas de intervención óptima. Hay que volver a la realidad y comparar la dolarización con un régimen asequible teniendo en cuenta las restricciones que impone la realidad. Nuestra historia nos demuestra de manera muy contundente que el régimen asequible con el peso nos condena a una inflación alta, persistente y volátil, que a su vez nos acelera el estancamiento y aumenta la pobreza. Creer otra cosa es un voluntarismo peligroso. Los experimentos voluntaristas siempre han terminado mal.

Habiendo repasado la teoría vayamos ahora a la práctica. ¿Qué tipo de shock externo supuestamente se puede amortiguar con un tipo de cambio flexible? El más típico es una caída significativa de los términos del intercambio (TDI), es decir el precio de las exportaciones con relación al precio de las importaciones.

Una manera fácil de testear si esta flexibilidad ha permitido amortiguar shocks externos es observar que pasó con el tipo de cambio real (TCR), que mide los precios de los bienes y servicios transables con relación a los precios de los no transables. Los primeros se fijan en dólares en el mercado internacional y son convertidos a pesos al tipo de cambio nominal (TCN) mientras que los segundos se fijan en pesos en el mercado doméstico. Si una devaluación del peso no tuviera impacto sobre el nivel de salarios y los precios de los bienes no transables (domésticos) generaría un aumento permanente de la competitividad (un aumento del TCR). Es decir, la política cambiaria podría “amortiguar” plenamente el impacto de un shock externo. Pero la evidencia indica que la Argentina, debido a la alta dolarización real y financiera, exhibe coeficientes de pass through relativamente elevados.2 Además, la sensibilidad de los precios a una devaluación aumenta a medida que se espiraliza la inflación y cuando la autoridad monetaria pierde credibilidad. En tales escenarios, tal como advertía Dornbusch, la devaluación de la moneda resulta desestabilizadora.

Es posible testear si la flexibilidad cambiaria ha servido para amortiguar shocks a los TDI de una manera muy simple. Desde abril de 1991 hasta diciembre de 2001 la Convertibilidad impuso una paridad fija entre el dólar y el peso y desde enero de 2002 hemos experimentado con una variedad regímenes cambiarios con distintos grados de flexibilidad. Teniendo en cuenta que la distribución y la magnitud de los shocks al TDI fue similar en ambos períodos, ceteris paribus, una fuerte apreciación del peso (es decir, una fuerte caída del TCR) debería haber sido más frecuente entre abril de 1991 y diciembre de 2001 que entre enero de 2002 y noviembre de 2023.3

Sin embargo, los datos muestran lo contrario. Las caídas más fuertes del TCR (o las apreciaciones más fuertes del peso) –de entre 10% y 20% en períodos de doce meses– ocurrieron en el segundo período (sólo un 16% de las observaciones corresponde al período 1991-2001). Además, la volatilidad del TCR también fue significativamente más alta en el período 2003-2023. La evidencia es muy contundente: una mayor volatilidad del TCR genera incertidumbre y mayor costo del capital, lo cual a su vez desalienta la inversión en el sector de bienes transables e incide negativamente sobre el crecimiento del PBI.

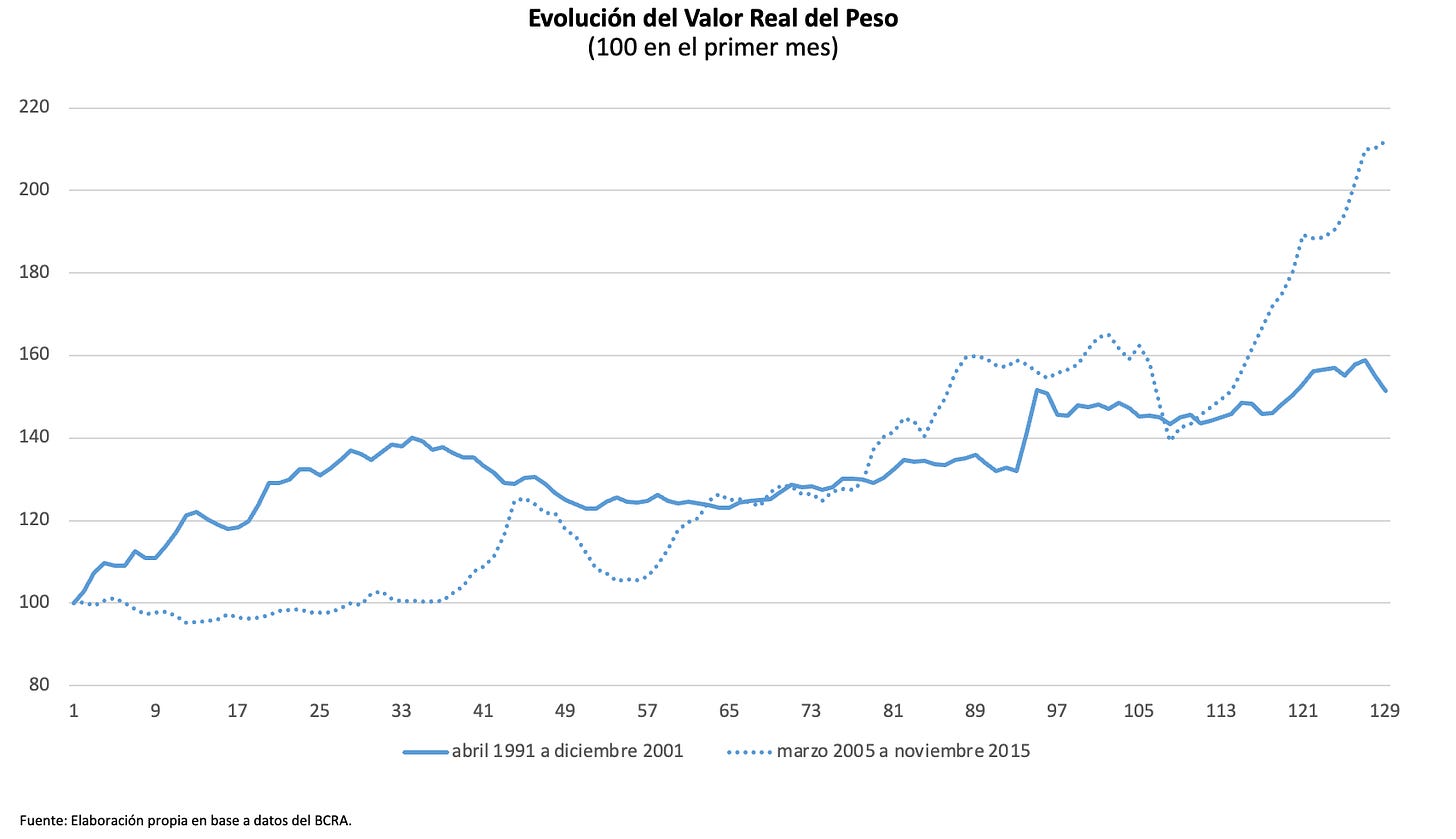

La evidencia también muestra algo que sorprenderá a algunos lectores: la apreciación del peso fue mayor entre marzo de 2005 y noviembre de 2015 que entre abril de 1991 y diciembre de 2001 (el valor real del peso es la inversa del TCR).

Otra manera simple de verificar la hipótesis de la flexibilidad cambiaria como amortiguadora de shocks es analizar que pasó desde 2008 con el TCR en los períodos en los que hubo caídas más pronunciadas en los TDI. Supuestamente, bajo el escenario de amortiguación de shocks deberíamos observar signos opuestos. Es decir, si el banco central intervino para amortiguar una caída de los TDI, esto debería coincidir con un aumento del TCR. Como se puede apreciar en la tabla, esto sólo ocurrió entre enero y agosto de 2018. Sin embargo, en este caso, la depreciación del peso (aumento del TCR) no fue una decisión deliberada del BCRA para amortiguar la caída de los TDI, sino consecuencia del sudden stop de marzo de 2018 que provocó una profunda crisis externa.

Resulta evidente que desde 2008 hasta hoy el BCRA no ha empleado la política cambiaria para amortiguar el impacto de los shocks externos (caida de los TDI) sino todo lo contrario. La política cambiaria en realidad agudizó la pérdida de competitividad del sector exportador que generaron esos shocks. Es decir, que con una dolarización no estaríamos perdiendo una herramienta valiosa de política económica para amortiguar shocks externos sino más bien quitándole a los políticos “un arma de destrucción masiva” del poder adquisitivo de los argentinos.

Esto no debería sorprender a ningún estudioso de nuestra historia económica. La política cambiaria generalmente ha sido empleada para reprimir la inflación, no para amortiguar shocks externos. Y esta propensión es más común y más intensa, cuando gobierna el populismo. Pretender que es posible modificar esta realidad es puro voluntarismo.

Además, como explicó Tinbergen hace décadas, un instrumento de política no alcanza para conseguir dos objetivos no necesariamente consistentes: reducir la inflación y amortiguar shocks externos.

Sobre la dolarización y los shocks externos también es interesante la comparación con Ecuador. Supuestamente, una dolarización es desaconsejable para países exportadores de materias primas como la Argentina y Ecuador porque cuando el dólar se fortalece a nivel global tienden a caer los precios de aquellas.4 Es decir, una dolarización introduciría una pro-ciclicalidad en el TCR que agravaría los problemas de competitividad justo en el momento que caen los precios de las exportaciones.

Sin embargo, la evidencia demuestra de manera contundente que, en los últimos dos ciclos de apreciación del dólar, la apreciación de la moneda doméstica (caída del TCR) fue mayor en la Argentina que en Ecuador. Dicho de otra manera, el populismo ha sido mucho más pro-cíclico con relación al TCR que una dolarización o una convertibilidad.

El argumento de las pre-condiciones a una dolarización también se puede refutar desde la perspectiva de la economía política de las reformas. Como ya señalé, es obvio que sería más conveniente dolarizar la economía con un mercado laboral flexible y desregulado. La segunda cuestión a dilucidar es si en las circunstancias actuales una reforma laboral de fondo es viable políticamente si no se elimina antes la inflación.

Las dificultades que hoy enfrenta el gobierno de Javier Milei para conseguir la aprobación de su paquete de desregulación en el Congreso demuestran que sin capital político es muy difícil avanzar con reformas de fondo de manera sostenida. Mientras la inflación se mantenga elevada, el capital político del gobierno se depreciará rápidamente y su capacidad de introducir reformas se verá limitada.

La historia argentina y de otros países confirma que primero hay que eliminar la inflación, porque es la única reforma que genera capital político en el corto plazo. Esto es lo que permite a un gobierno reformista avanzar luego con las otras reformas necesarias (laboral, impositiva, etc.). Obviamente, nada garantiza que esto último ocurra. Sin embargo, queda claro es que si no se elimina la inflación, no habrá capital político para hacer otras reformas.

Recordemos que las reformas más importantes de los noventa se hicieron después del lanzamiento de la Convertibilidad. Sin ella, Menem seguramente hubiera sufrido una dura derrota en las elecciones legislativas de 1991 y 1992, abriendo la puerta a una reversión de las reformas realizadas hasta entonces y dejando trunco el programa de reformas más exitoso de la historia argentina.

En cierto sentido la dolarización es la “reforma madre” porque elimina rápidamente la inflación y eliminar la inflación es la única política gubernamental que, por razones obvias, el electorado argentino apoya mayoritariamente sin distinción de ideologías. Eliminar la inflación con una dolarización generaría un círculo virtuoso, ya que al reactivar la economía reforzaría el impacto positivo sobre el capital político del gobierno.

Un voluntarismo que permanentemente ignora las lecciones de nuestra historia y niega nuestra realidad imaginando la Argentina del “como sí” nos condena a repetir los ciclos de la ilusión al desencanto, que cada vez expulsan más jóvenes de nuestro país.

El pass through es el efecto que tiene una devaluación sobre los precios internos. Se mide como la elasticidad de los segundos con relación a variaciones en el tipo de cambio.

La dolarización espontánea o de facto puede tomar tres formas: transaccional, real o financiera. La primera indica que el dólar reemplaza al peso como medio de cambio. En la Argentina tanto las propiedades como las obras de arte y algunos servicios especializados se cotizan y pagan en dólares. La dolarización real es cuando el dólar se convierte en unidad de cuenta. Los agentes económicos ajustan sus precios utilizando al dólar como referencia. La dolarización financiera ocurre cuando el dólar sustituye al peso como reserva de valor. Es decir, cuando la gente ahorra en dólares y las empresas y el mismo Estado se endeudan en dólares.

Como muestra el gráfico siguiente la serie de TDI anual muestra una distribución similar en ambos períodos.

La relación que prevaleció históricamente entre el valor del dólar y el precio de los commodities cambió con la crisis del Covid-19 y la guerra con Ucrania. Es posible que en el futuro ya no exista esta relación ya que el valor del dólar está positivamente relacionado con los TDI de Estados Unidos que ha pasado de ser un importador neto a ser un exportador neto de petróleo (para más sobre esta cuestión ver este estudio publicado por el BIS). De consolidarse este cambio el argumento de la pro-ciclicalidad de una dolarización perdería fuerza.

Primicias Rurales

Fuente: Emilio Ocampo