Récord de warrants en lo que va del año

Por Guido D’Angelo – Belén Maldonado – Emilce Terré de la Bolsa de Comercio de Rosario (BCR)

Cambios en la normativa de warrants impulsan máximos de más de una década en financiamiento con este instrumento con más de un siglo en la Argentina. En lo que va del año la emisión se duplicó con creces, mientras que en Santa Fe se triplicó.

Rosario, jueves 20 noviembre (PR/25) — Un warrant es, en esencia, una herramienta para obtener financ

iamiento. Como bien lo define la Secretaría de Agricultura, Ganadería y Pesca, un warrant es “un título de crédito negociable que representa una garantía real sobre mercaderías o productos depositados en almacenes generales de depósito autorizados”.

Un interesante webinar ofrecido recientemente por la Subsecretaría de Mercados Agroalimentarios e Inserción Internacional brinda mucha más información en este sentido.

En un ejemplo sencillo, un productor puede depositar su mercadería en un almacén habilitado por una warrantera; es decir, una empresa que emite warrants. La mercadería depositada puede incluir granos, ganado y maquinaria agrícola, ya que el warrant estuvo siempre muy ligado a la actividad agroindustrial. Sin embargo, se puede “warrantear” un abanico inmenso de productos, como autos, agroquímicos, fertilizantes, arena, vinos, ganado lechero, ganado para producción de carnes, lanas, combustibles, yerba mate, azúcar, aceites, harinas, papel, tabaco, entre otros.

Al realizar este depósito, el productor va a recibir dos documentos: un certificado de depósito, que acredita que es el titular de esos bienes, y un warrant, que es el título de crédito con garantía sobre esa mercadería. Ese warrant puede entregarse como garantía para obtener financiamiento bancario o puede endosarse a terceros.

Como destacó la Subsecretaria, este sistema trae entre sus ventajas la liquidez inmediata; el mayor poder de negociación; las chances de obtener financiamiento formal, con respaldo físico y a menores tasas; la posibilidad de acceder a capital de trabajo sin comprometer otros activos y la protección jurídica de las normas que lo regulan y agilizan. El rol de las empresas aseguradoras es fundamental en tanto cubren potenciales siniestros relativos a la mercadería con sus pólizas específicas.

Es importante destacar que, mientras se obtiene el financiamiento, el productor no pierde su mercadería. Esta permanece registrada, asegurada y custodiada en el depósito. Al momento de que venza el plazo de vigencia del warrant, o en cualquier momento anterior, puede venderse la mercadería o retirarse para cancelar la obligación.

Victorino de la Plaza era el presidente de la Argentina cuando se sancionó la primera ley de warrants, hace 111 años. Aquella Ley N.º 9643, aún vigente, vio relevantes actualizaciones y modificaciones a través del DNU 70/2023 y el Decreto 640/2024. En este sentido, se derogaron limitaciones al funcionamiento de las empresas de depósito y se permitió mayor diversificación de productos y sujetos alcanzados por el régimen.

Al desregularse la emisión de los certificados de depósitos, no hay necesidad de estar autorizado por el Poder Ejecutivo para emitir warrants. De esta manera, habrá warrants respaldados por entidades inscriptas en el Registro de la Autoridad de Aplicación (la Subsecretaría de Mercados Agroalimentarios e Inserción Internacional) y otros respaldados por no inscriptos, aunque ambos gozan de la misma validez legal.

Con los cambios normativos se liberaron los plazos para pactar financiamiento en warrants, que antes obligatoriamente debían ser de 6 meses con posibilidad de renovación. Asimismo, también pueden warrantearse productos importados en zona franca o en depósitos fiscales que aún no fueron nacionalizados o introducidos en el mercado local.

Además, se autorizó el uso de warrant a través de plataformas electrónicas, admitiendo también el uso de la firma electrónica tanto para la emisión como para los endosos. La nueva plataforma digital de ARCA para warrants permite trazabilidad, seguridad, control en tiempo real, agilidad en la ejecución y compatibilidad con otros sistemas, aunque también pueden utilizarse plataformas privadas vinculadas.

Estamos entonces ante un título de crédito inmediato, que no tiene plazos de espera para que se le otorgue financiamiento y respaldado por mercadería con documentación digital. Con esto en cuenta, Matba-Rofex, actualmente A3 luego de la fusión con el MAE, generó a finales del año pasado la primera tokenización de silobolsas del país. Además de darle más visibilidad y trazabilidad a los activos agrícolas, esto permitió utilizar silobolsas para emitir warrants y darles uso como garantía en operaciones de futuros. Asimismo, el Mercado Argentino de Valores, que sigue rompiendo récords en este 2025, tiene en su operatoria de cheques de pago diferido (CPD) la modalidad con garantías de warrants.

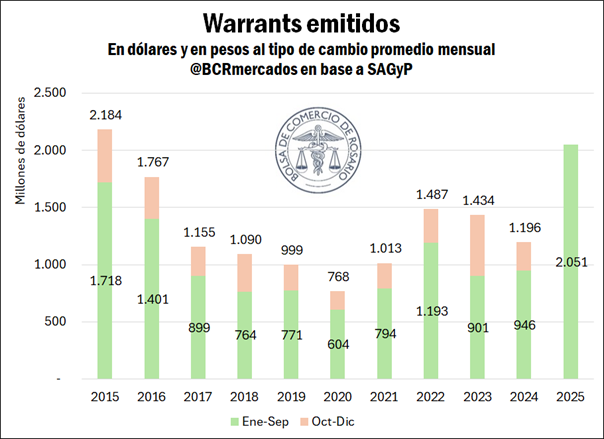

Este marco de modificaciones fue un factor que colaboró en darle un nuevo impulso al financiamiento con warrants en el país en 2025. Sumando las emisiones de warrants en dólares y en pesos (convertidas estas últimas al tipo de cambio comprador promedio mensual en cada dato mensual de emisiones), los primeros nueve meses del año dejaron un financiamiento en warrants superior a los US$ 2.050 millones. Esto representó un crecimiento interanual del 116%, duplicándose con creces. Cerca del 93% del financiamiento otorgado en warrants fue emitido en dólares en este 2025. El 2025 podría finalizar con un récord de financiamiento de warrants en más una década.

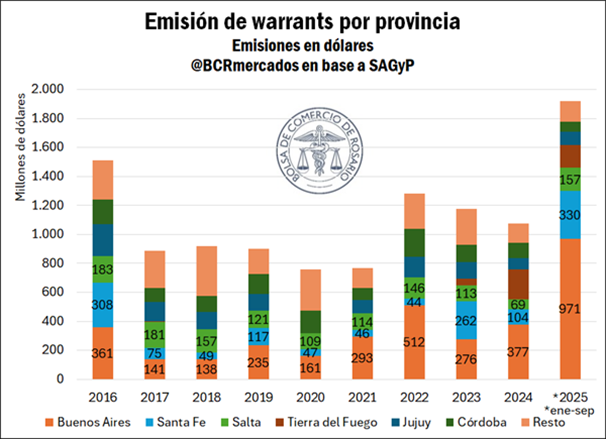

Analizado por provincia, la coyuntura reciente trae cambios muy interesantes. Tomando las emisiones de warrants en dólares, históricamente la provincia que más emisiones ha generado ha sido Buenos Aires. Esta concentra cerca de la mitad de los warrants emitidos en dólares, acumulando además un crecimiento del 158% entre enero y septiembre del 2025 respecto al mismo período del año pasado. Sin embargo, la provincia que más creció en lo que va del 2025 es Santa Fe, con su financiamiento en warrants en dólares subiendo más de 210%, es decir, triplicándose cómodamente.

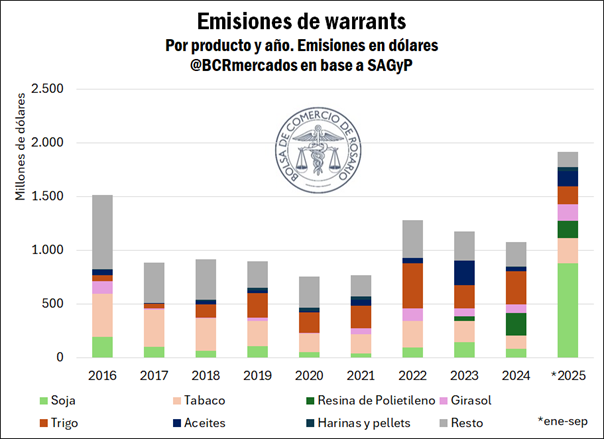

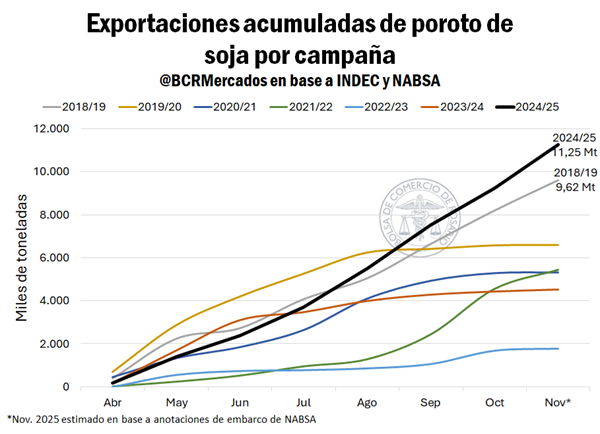

En términos de productos, el protagonista de este año ha sido el poroto de soja. Los warrants emitidos con soja se multiplicaron por más de 10. Esto también explicó la suba de las emisiones en la provincia de Buenos Aires, que concentró gran parte de los warrants de soja en dólares. Detrás del principal cultivo en superficie del país se ubica el tabaco, protagonista todos los años en los warrants del país, con las provincias de Salta y Jujuy como principales distritos de estas emisiones.

Por su parte, la cadena del girasol es otro gran actor con sus productos en el financiamiento con warrants. Más del 75% de las emisiones del 2025 en Santa Fe consistieron en productos relativos a la cadena girasolera.

Por otra parte, no todas las emisiones de warrants tienen que ver con el agro. Este año trajo nuevamente un elevado volumen de warrants de resina de polietileno, emitidos en Tierra del Fuego.

El crecimiento de la emisión de warrants representa más financiamiento para la Argentina en general, y la agroindustria en particular. Un mayor desarrollo y uso de estas herramientas permite profundizar el acceso al financiamiento, lo que es estratégico y necesario para allanar el camino al desarrollo sostenible del país.

Primicias Rurales

Fuente: BCR Informativo Semanal